「固定資産税の名義人が亡くなったらどうすればいいの・・・?」

「名義をそのままにしていても大丈夫なの・・・?」

「役所に届け出れば不動産の名義も変わるの・・・?」

このような悩みを解決する記事です。

この記事の作者

こんにちは、パジャ丸(@pajamaru_blog)です。

市役所の資産税課で6年間、固定資産税の相続分野を担当しました。

固定資産税の特にも相続に関する情報は専門性が高く、発信者が限られている分野です。

このブログでは、役所での経験を活かし、相続や固定資産税について、読者の皆さんが必要な知識を得られるよう努めていきます。少しでもお役に立てれば幸いです。

相続、空き家問題や共有不動産でお困りのお友達などにも、ぜひ当ブログ「パジャ丸の相続ガイド」を教えてあげてくださいね。

YouTubeやNoteにも積極的に取り組んでいます。一般の方から士業・自治体職員の方まで好評を得ていますので、是非ご覧ください。

正確で信頼性の高い情報を提供するために、徹底的な準備を行っています。

たとえば、「固定資産税実務提要」を購入し、必要な情報を収集・精査しています。この書籍は46,200円と高額で、さらに加除式のため年間88,000円の更新費用がかかりますが、質の高い記事作成のために惜しみなく取り組んでいます。

また、役所に在籍していた頃は、各種セミナーにも意欲的に参加しました。あるセミナーでは研修会場に向かう道中、代々木駅で見かけた講師をつかまえて会場まで質問し、終了後も運営側が苦笑いするほど質問を重ねました。

私も当時を振り返ると、思わず苦笑いしてしまうのは大人になった証拠でしょうか。

なおみ

なおみそうですか?あまり変わっていないかもしれませんね!

あっ、申し遅れました。市役所資産税課のなおみです。

よろしくお願いします。

あとのことは、たのんだぞ〜。

さようなら〜。

たけぞうさん・・・

固定資産税の基本

母さん、もう泣くなよ。

亡くなった父さんの固定資産税の名義変更の手続きをしないと。

そうね。

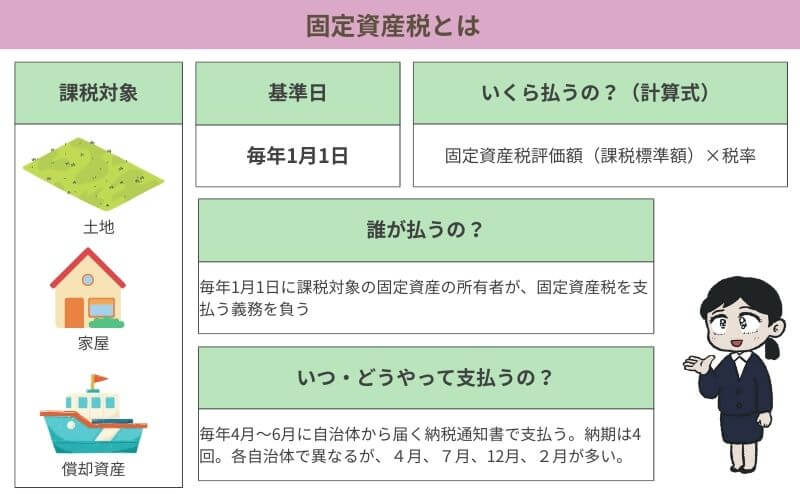

✔︎固定資産税の基本

・基準日はいつ?誰に対して課税されるのか

・1月1日現在で所有者が亡くなっていた場合

・納期はいつ?

まず、ここでは固定資産税の基本を簡単にみていきましょう。

基準日はいつ?誰に対して課税されるのか

毎年1月1日時点の固定資産の所有者が、固定資産税を支払う義務を負います。固定資産税は、土地や家屋などの固定資産に対して課されるものです。

・賦課期日 毎年1月1日

・課税対象 土地、家屋など

この1月1日という日付が大事になりますので、知っておきましょうね!資産税課にいると電話対応などで年100回は口にしますよ。

固定資産税の課税事務は、役所の固定資産税を担当する部署(資産税課)で行われています。何かわからないことがあったら気軽に問い合わせましょう。

税金のことを気にしてくださるというのは、資産税課の職員にとって、嬉しいものですよ。

所有者に課税されるとのことですが、所有者って誰ですか。

はい、それは登記簿上の所有者になります。法務局で公示されている不動産の所有者が納税義務者です。

1月1日現在で所有者が亡くなっていた場合

では、登記簿に載っている所有者が1月1日現在で亡くなっていた場合はどうなるでしょうか。この場合は、現に所有する者に課税されます。

現に所有する者って誰かしら?

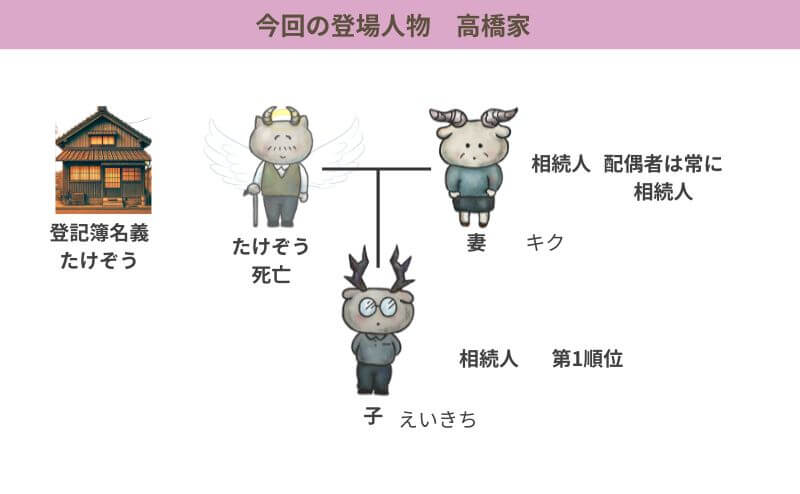

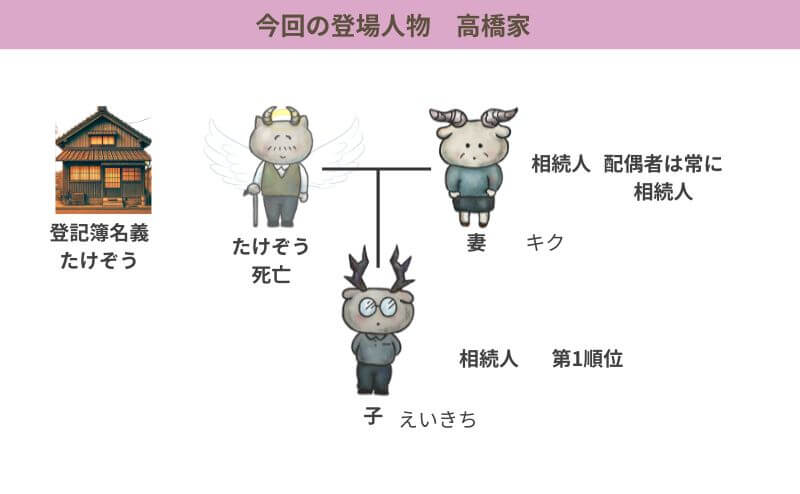

はい、それは、基本的には相続人の方になりますよ。たけぞうさんの配偶者であるキクさんと息子のえいきちさんです。

では一方、1月1日を迎える前までに、相続による所有権移転の登記がなされていれば、1月1日現在で登記簿に載っている所有者が納税義務者になります。

たとえば、キクとえいきちで遺産分割協議をして、キクが土地・家屋を相続することになりました。そして、1月1日より前に、その旨の登記がなされ、所有者がたけぞうからキクに変わったとしましょう。

そうすると、新しい年度の納税通知書はキク名義で届くことになります。

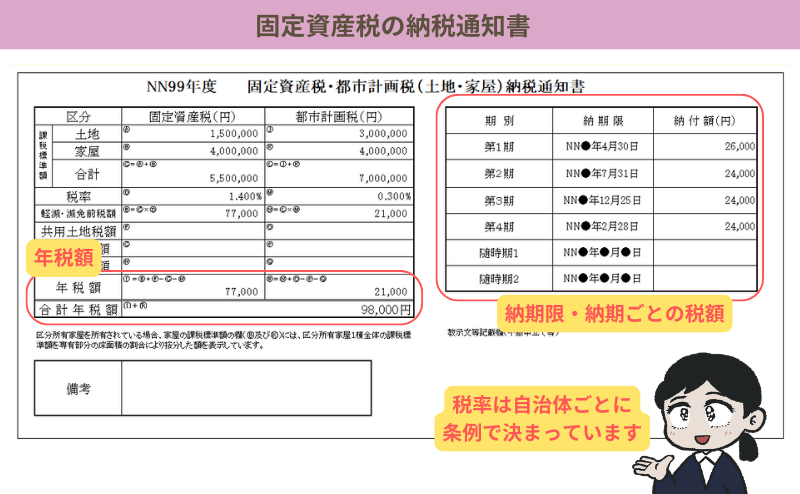

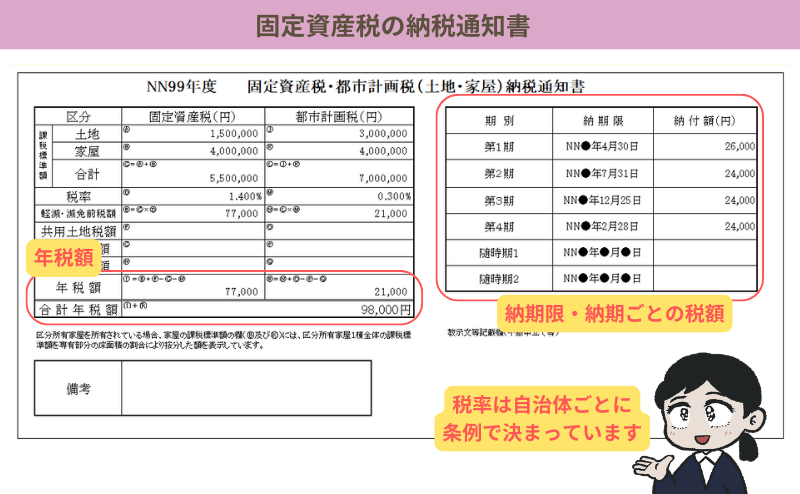

納期はいつ?

固定資産税の納期は、市町村の条例で定められます。多くの自治体では、4月、7月、12月及び2月になりますが、東京23区のように異なる納期が定められているところもあります。

参考までに、東京23区内の令和6年度の納期は次のとおりです。

| 期 | 期間 | 納期期限 |

|---|---|---|

| 第1期 | 令和6(2024)年6月1日から7月1日まで | 7月1日 |

| 第2期 | 令和6(2024)年9月1日から9月30日まで | 9月30日 |

| 第3期 | 令和6(2024)年12月1日から12月27日まで | 12月27日 |

| 第4期 | 令和7(2025)年2月1日から2月28日まで | 2月28日 |

特に第3期などは、年末年始の休暇や土日を挟む関係で、その年によって納期限がずれることがあります。また、通常と異なる納期が設定される場合もあるため、事前にしっかり確認しましょう。

納期限は、納税通知書に書いてありますよ。

納期限に遅れると、督促状が届いたり、場合によっては延滞金が発生します。口座振替を活用するなど、払い忘れのないように気をつけましょう。

納税義務者が死亡した場合の注意点と手続き

1月1日現在の所有者が固定資産税の納税義務者になりますが、1月1日より前に亡くなったのか、それとも後に亡くなったのかで取り扱いが異なります。

✔︎納税義務者が死亡した場合の注意点と手続き

・納税義務の承継

・現に所有する者への課税

・現所有者ってだぁれ?

・現所有者申告書のココに注意!

・現所有者申告書を提出しなかったらどうなるの?

・こわ〜いケース

このへんの話は複雑で、資産税課でも十分に理解されないまま事務が進められることがあります。皆さんには、ここだけ押さえれば安心というポイントに絞ってわかりやすく解説しますので、安心してついてきてくださいね。

一回でわからなくても、あとから復習もいれておりますので大丈夫です。難しいところは、なんとなくの理解で構いませんよ。

納税義務の承継

亡くなった人の名前で届いている納付書(切符)を使って相続人が支払います。

なお、納税通知書が発送される前に亡くなった場合(例:1月〜3月に納税義務者が死亡、4月1日に納税通知書が発送という時系列)は、まれに、役所から各相続人に法定持分で按分した納付書が送付されることがあります。

この場合は、届いた納付書により各相続人が自身に割り当てられた分を支払いましょう。

納税義務の承継は1月1日よりあとに、納税義務者が亡くなったときのハナシになります。

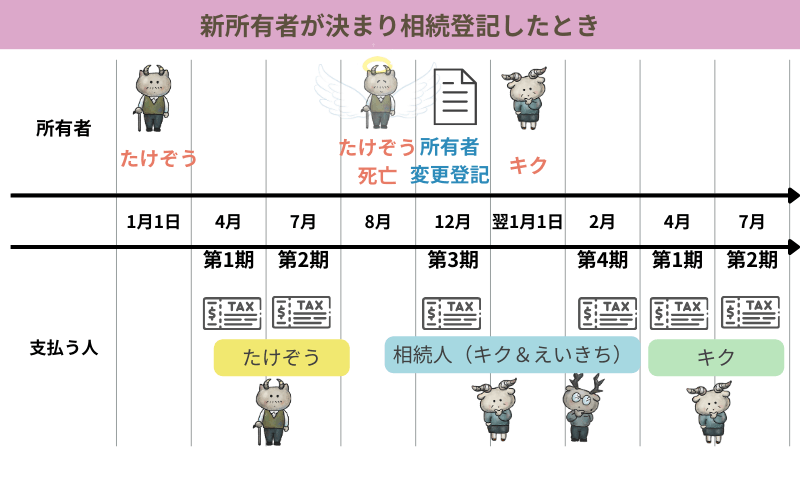

一般的な納期(4月、7月、12月、2月)の場合、どのように承継されるかみていきましょう。

たとえば、たけぞうが令和6年8月8日に亡くなったとします。

令和6年度分の納税義務者は誰かというと、たけぞうになります。

ホッホッホッ、令和6年の1月1日時点では生きていたから、わしが納税義務者ですな。課税の基準日は1月1日でしたな。

そうですな!

そういえば、わしが亡くなったあとの固定資産税は誰が払うのじゃ。

3期、4期は払ってないぞい。納期が来る前に死んでしまったからのぅ。あの世から払うわけにもいくまい。

納税の義務は、妻のキクさんと息子のえいきちさんに引き継がれますよ。

これを納税義務の承継といいます。なんだか、言葉がムズカシイように感じた読者の方もいるかと思いますが、難しいのは言葉だけであって、単純に、相続人に納税の義務が引き継がれるというものです。

たけぞうに届いてある納付書(切符)を使って、亡くなった、たけぞうの代わりに支払っていれば特に問題はありません。

現に所有する者への課税

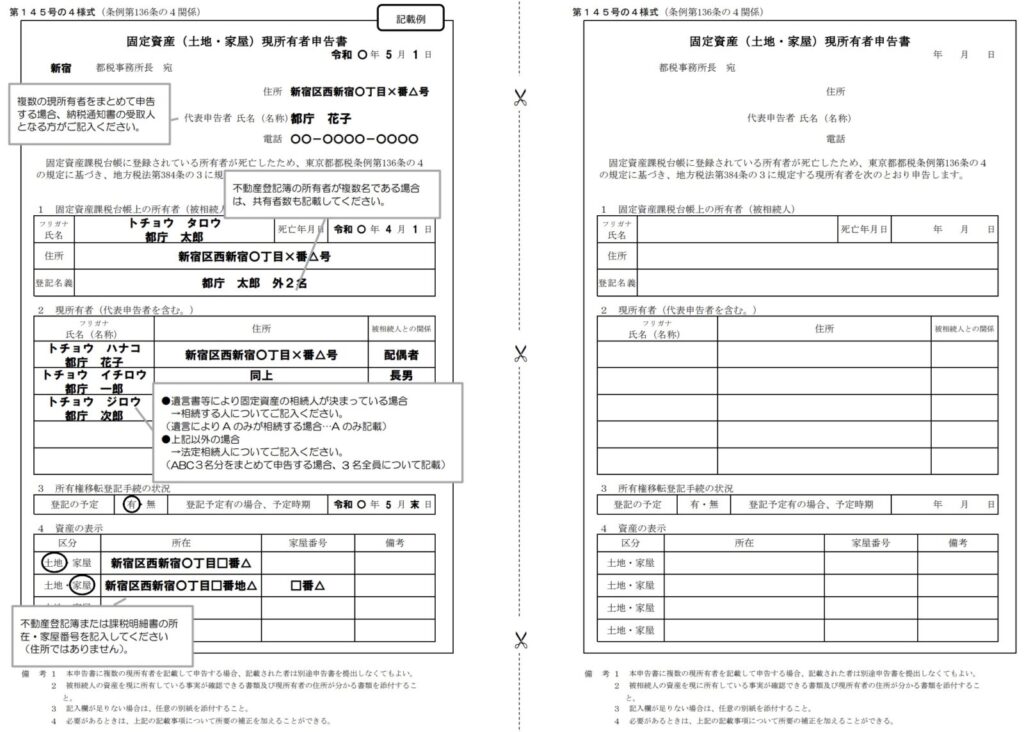

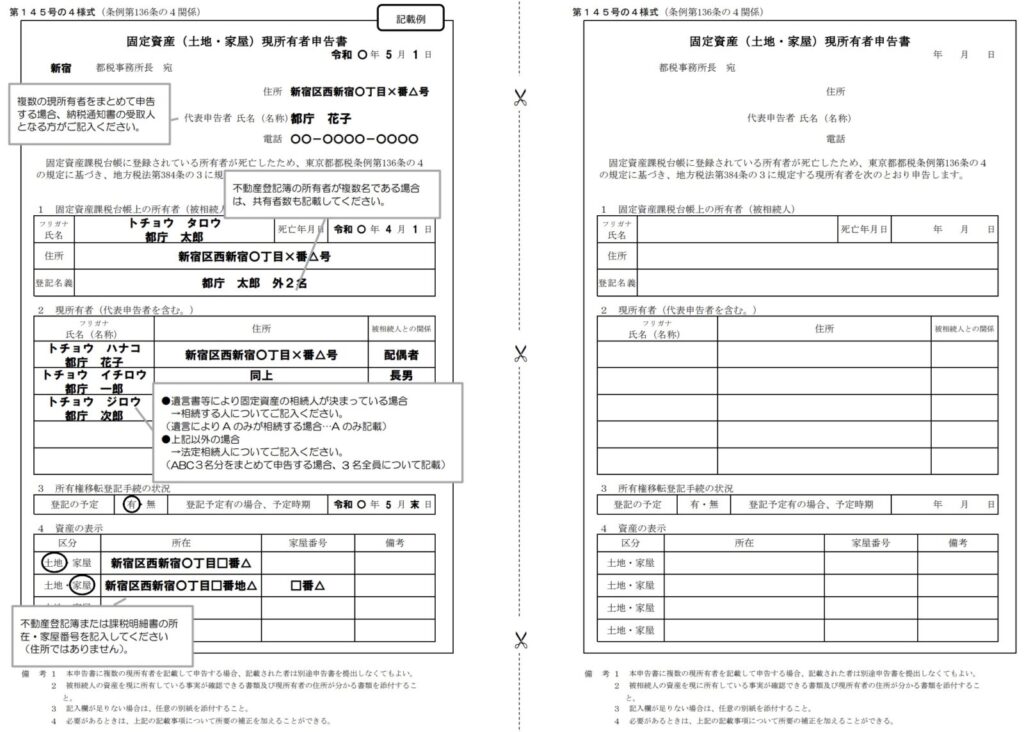

納税義務者が亡くなったら、お早めに、役所に現所有者申告書を提出しておきましょう。

たけぞうが令和6年8月8日に亡くなったので、令和6年度分の納期が到来していない分は、相続人であるキクとえいきちに納税の義務が引き継がれることがわかりましたね。

令和7年度分はどうなるのかしら?

相続登記はまだしていませんよ。

現所有者申告書をお早めに提出してくださいね!

役所によって様式の名称が微妙に異なる場合がありますが「現所有者申告書」を提出することで、令和7年度分の固定資産税の納税義務者が変わります。

令和7年度分の課税の基準日は令和7年1月1日になりますが、その日、たけぞうはこの世にいません。基準日時点で亡くなっている方に、納税の義務を課すことなどできませんので、役所は相続人に課税しなければならないのです。

当然じゃ!あの世にいるわしに、固定資産税を課すことはまかりならんぞ!

心得ております。

このため、現所有者申告書を提出してもらい、役所は相続の状況を確認して課税することになります。

現所有者ってだぁれ?

相続がまだ決まっていないので、決まるまで課税を待ってほしい。

資産税課にこのような問い合わせがときどき来ます。

じつは亡くなった時点で相続は発生しており、民法によって、相続人の共有財産とされます。

ですから、遺産分割協議がまだ済んでいない場合の現所有者は、通常は相続人の方々になります。

こちらの動画がわかりやすいですよ!

(参考)法定相続人の順位

| 順位 | 相続人 | 備考 |

|---|---|---|

| 第1順位 | 子(民法887条) | 配偶者は常に相続人となる(民法890条) |

| 第2順位 | 直系尊属(民法889条) | 配偶者は常に相続人となる(民法890条) |

| 第3順位 | 兄弟姉妹(民法889条) | 配偶者は常に相続人となる(民法890条) |

配偶者は、いつでも相続人になります。一方、父母や兄弟姉妹は、配偶者や子どもなどの上の順位の相続人がいないときだけ、相続人になります。

※子どもが亡くなっている場合には、その子どもの子ども(つまり孫やひ孫など)が相続人になります。また、兄弟姉妹が亡くなっている場合には、その兄弟姉妹の子ども(つまり甥や姪)が相続権を引き継いで相続人になります。これを「代襲相続(だいしゅうそうぞく)」といいます。

※父母のような直系尊属(ちょっけいそんぞく)の場合には、「代襲相続」という制度はありません。もし父母が亡くなっているときは、祖父母などのさらに上の世代の人が相続人になります。

たしかに、そうよね。もし、たけぞうさんが亡くなってから相続が決まるまでの間に、所有者がいない空白の状態になると、土地や家屋を誰かに奪われたとき「私たちのものよ〜!」って文句が言えませんね。

法律がひとまず共有状態にしてくれて助かるのぉ。

ワシの財産、しっかり守ってくれよ〜。

なかなか面白い視点ではありますが、共有状態のままだと、揉めるケースもあります。

役所に迷惑をかけないように、えいきちが、固定資産税を全額立て替えておくんなさい。あとで、半分、払うから。たぶんね。

わかったよ・・・。(本当に払ってくれるかなぁ。)

そこで、遺産分割協議によって、共有財産となっているたけぞうの資産を、たとえば土地はキク、家屋はえいきちといったように、分けることもできます。

じゃあ、これから土地の分の税金は私が払えばよいのね!

家屋は俺な〜。

このように、共有状態が解消されると、わかりやすくなりますね。(遺産分割の結果、単独所有ではなく、共有になることもあります。)

遺産分割協議が整った場合は、その物件を相続された方が現所有者になります。

書類の提出、お待ちしています!

現所有者申告書の記載は慎重に!

あまり恐れないでいただきたいのですが、現所有者申告書は、じつは、それなりに重い書類です。

現所有者申告書の説明を始める前に、「納税義務の承継」と「現に所有する者への課税」の復習を軽く行いましょう。

これまでの復習

まずは、納税義務の承継。これは父が令和6年8月8日に死亡したことに伴い、納税の義務が母と私に引き継がれるものでした。父の令和6年度分の納税義務に関するハナシでした。

ホッホッホ。さすが、我が息子。その通りじゃ。わしに似て賢いのぉ。

わしの令和6年度分の3期と4期をキクと支払うのじゃぞ。

納税義務の承継は、納税の義務が相続人の方々に引き継がれるだけであり、令和7年度以降に関係するハナシではなく単発のものです。

では次に「現に所有する者への課税」のハナシですが、こちらは現所有者申告書が関係してきます。

令和7年1月1日時点では、たけぞうさんはこの世にいません。

ですから、令和7年度分は、たけぞうさんの名前では課税されません。

そのとおりです!令和6年中に、相続登記が未了であれば、令和7年1月1日時点で、たけぞうさんが登記簿上の所有者のままですね。

しかし、いくら登記簿上の所有者であっても、死亡者には課税できません。

それで現所有者申告書の提出が必要なのですよね。役所で現所有者を確認して課税するのですね。

そのとおりです。復習バッチリですね!

現所有者申告書の記載の仕方

令和6年度と令和7年度では納税義務者の名前が変わります。

<たけぞうが令和6年8月8日に死亡したケース>

令和6年度:たけぞう(∵たけぞうが、令和6年1月1日現在で生きているから)

ただし、たけぞうが亡くなった後は、納税の義務が、きくとえいきちに引き継がれる。

令和7年度は遺産分割協議などにより、令和6年中に権利関係が固まったかどうかで2パターンに枝分かれする。

| 納税義務者(現に所有する者) | 現所有者申告書に記載する現所有者の名前 | |

| 遺産分割済 | 所有権を取得した人 | 所有権を取得した人 |

| 遺産分割まだ | キク、えいきち | キク、えいきち |

私たちは、まだ遺産分割協議をしておらず、法律的に共有状態ですから、現所有者申告書には、私と母の名前を書いて提出すればよいですね。

そうですね。

誰に納税通知書が届くのか?

あれっ、息子と私、どちらに納税通知書が届くのでしたっけ?

現所有者申告書は「代表申告者」の名前を書かせる様式になっていることがあります。この場合、代表申告者に届くと思われますが、気になる場合は役所に確認しておきましょう。

なお、「2人に送らないの?」と疑問に思われた方もいると思いますが、大半の役所は代表者にしか送らない取り扱いとなっています。2人に送ってしまうと二重納付になる危険もあるからです。

私が受け取りますが、母にも送ってくれた方が親切だと思うけどなぁ。

そうですね。サービス向上のため、善処いたします。なお、納税通知書は納付命令です。職員は「これは命令だ!」などとは言いませんけれど、納税通知書は「納付せよ!」と言っています。重たいのです。

令和7年度の納税通知書を受け取った現に所有する者に全額の納税義務が生じます。

そして、支払わなかった場合、その人が督促されたり、その人の口座が差し押さえられたり、その人の物件が売られたりすることもあります。

だったら私、納税通知書いらないかも。

息子に送ってくださいな。なんてね。

はい。ただし、代表受取人の方が支払わなかった場合は、共有者の方にも通知することはあります。

現所有者申告書って、役所が納税義務者を確認するために使われる書類で、意外と大事な書類なんですね。

また、きちんと申告することで、相続人が確実に納税通知書を受け取れるのですね。

はい、そうですね。さすが、たけぞうさん自慢の息子さん、しっかりしています。ホッホッホ。

現所有者申告書を提出しなかったらどうなるの?

実際に科されるかどうかは別として、10万円の罰金をとられても文句は言えません。また、2024年4月1日から、相続登記も義務化されていて、正当な理由なく怠ると、10万円以下の過料が科される可能性があります。

ダブル・・・

パンチ・・・

ということにも立法上はなりかねませんので、早めに登記を済ませた方が賢明です。

ところで、役所から現所有者申告書に戸籍や遺産分割協議書などの添付を求められることもあります。これは納税義務という重い負担を課すには、しっかりと役所が調査しなければいけないためです。

上記のように、役所から戸籍や遺産分割協議書といった登記申請レベルの書類をしっかり求められることもあります。登記申請と同じくらいの分量の書類を用意しなければならないのなら、ささっと登記申請してしまった方が気がラクです。

また、登記が完了すれば、相続登記の義務を果たしたことになるのはもちろんですが、一般的には、現所有者申告書の提出義務もなくなります。結果として、2つの義務を同時に解消でき、一挙両得となるわけです。

ただし、役所によって取り扱いが異なる場合があります。登記を申請していたとしても、現所有者申告書の提出をお願いされる場合もあるでしょう。ですが、登記申請の義務を果たした方にとっては、現所有者申告書の提出はもはや義務ではなく、役所への協力レベルの話になります。

円滑な課税事務にご協力をよろしくお願いします。

こわ〜いケース

1月1日現在の登記簿上の所有者が亡くなっているのであれば、役所は、現所有者の申告がなかったとしても、本来は相続人に課税します。

しかし、現所有者の申告がなされないケースが多くなってくると、我々の調査が追いつかないこともあります。

現所有者申告書をちゃんと提出して、私が相続人の代表として、納税通知書を受け取っていればよかった。

このような場合、税の名義変更がなされず、亡くなった方宛てに納税通知書が送付される可能性が出てきます。誰かがそこに住んでいればよいのですが、独居だったとすると、動画の事態になることもあります。

さて、動画の最後、何年分になるかというと、5年分に及ぶことがあります。これは、5年間、課税のやり直しができるからです。つまり、5年分ポストに入っているなどした場合に、5年分が一気に相続人の名前で課税されます。

では、来年からお支払いください。

それは、そうですよね〜。

とはならないのです。それどころか、

過去にさかのぼって、相続人の方に課税させていただきます!

5年分お支払いください!

そんなお金どこにある!!

となるわけです。

もっとも、5年間、役所も相続人も気づかないことは、ほとんどありえないのですが、代々、相続登記がなされず、権利関係が複雑化しているケースでは、混乱により、このような危険はあります。

筆者が直接実務に携わったのは何年も前ですが、その時ですら、こうした危険と隣り合わせで緊張感のある現場でした。

動画の事態になれば、相続人の方はもちろんですが、役人も人間ですので心を痛めます。立場上、強く言っているだけで、裏では心苦しく思っている職員もおり、誰にも良いことはありません。

・相続登記を行うこと。

・遺産分割に時間がかかる場合は、取り急ぎ、役所に現所有者申告書を提出すること。

不動産の名義変更は誰に頼めばよい?

不動産登記の申請は司法書士の独占業務となっています。お近くに良さそうな司法書士がいたら依頼しましょう。司法書士はとても難しい試験を乗り越えていて、それ故でしょうか、忍耐や傾聴のできる懐の深い人が多いと思います。

上の動画で紹介されていますが、しほサーチを使えば最寄りの司法書士を探せます。しかし、いま御自身で探すのが負担に感じる方もいるのではないでしょうか。

実際、資産税課を訪れる相続人の方々も、やらなければならない手続きが多くて苦労されている様子でした。名義変更を誰に頼めばいいのかわからないという問い合わせも多く受けました。

そこで不動産などの名義変更に特化した便利なサービスを提供する2社をご紹介します。これらのサービスは、自分で司法書士を探す手間なく、相続登記に慣れた司法書士が対応します。

✔︎不動産の名義変更は誰に頼めばよい?

・ノコス NOCOS

・相続ナビ

・相続登記の義務化について

このサービスにも注目です!!!いい相続の無料1分診断。1分の無料診断で、専門家への初回無料面談が受けられるので、非常に便利です。

司法書士にはさまざまなタイプがあり、幅広く対応できる方もいれば、相続登記や商業登記、家族信託を専門とする方もいます。こちらの2社であれば、名義変更に特化したサービスを受けられるので安心してご利用いただけますよ。

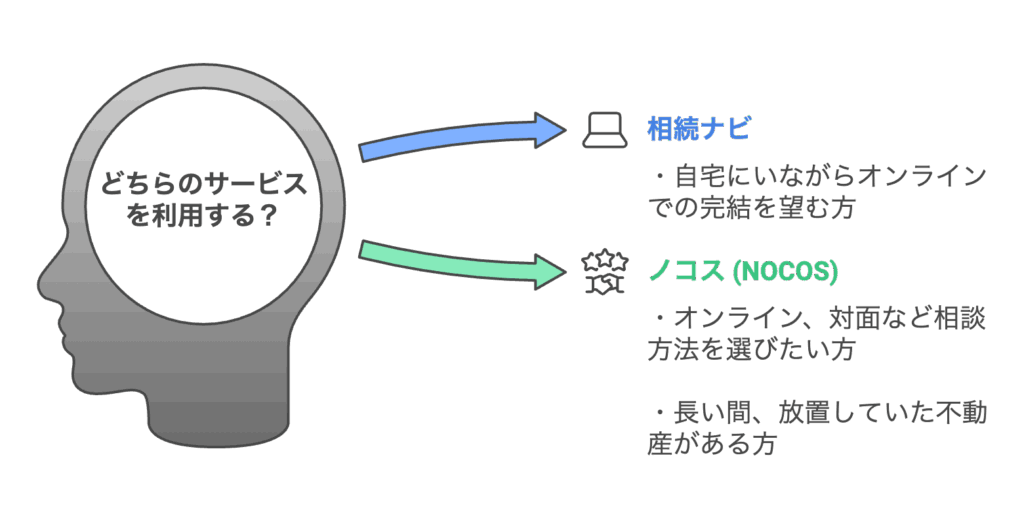

また、どちらも全国対応です。どちらにするか悩まれると思いますので、参考までに選択の基準を用意しました。

相続ナビは特にオンラインに強く、ノコスは相談方法が選べて、取り扱える案件が広いという特徴があります。

なお、費用が負担に感じる方もいるかもしれませんが、登記をしないことで生じる恐れのあるペナルティ(10万円以内)のことを思えば、登記した方が合理的ではないでしょうか。

ペナルティで10万円とられても、何もいいことはありません。だったら、名義変更の費用に当てた方がよいのではと思うのです。

以下、それぞれのサービスを具体的にみていきます。なお、筆者は直接この2社に何度か電話をしてみましたが、強く利用を勧められたりすることは一切なかったです。2社とも好印象な受け答えでしたし、どちらにも需要があると思い紹介させていただきます。

(参考)自分で登記するときの課題

相続登記を自分で進めることは可能ですが、いくつかの課題があります。特に、家族が亡くなった直後の精神的・肉体的な負担が大きい時期に、これだけ手間のかかる手続きを行うのは簡単ではありません。

主な課題

1. 戸籍の収集が煩雑

被相続人(亡くなった方)の出生から死亡までの戸籍をすべて集める必要があります。

- 古い戸籍が手書きで読みにくい場合がある

- 本籍地が複数に分かれていると、それぞれの自治体から取り寄せる手間が生じる

- 集めた戸籍を整理して相続人を特定する作業に時間と労力がかかる

2. 遺産分割協議の難しさ

相続人が複数いる場合、遺産分割協議を行います。

- 相続人全員の合意が必要

- 遺産分割協議書を作成し、全員の実印を押印する必要がある

- 意見が分かれたり感情的な対立が起きると、協議がこじれる可能性がある

3. 法務局への申請手続きの負担

登記の申請書を作り、必要な書類をそろえて法務局に提出する作業が必要です。

- 書類に不備があるとやり直しを求められ、手続きが長引く

- 法務局は平日対応のため、日中に時間を確保する必要がある

- 手続きがよくわからず、法務局職員との摩擦が生じることもある

4. 登記漏れのリスク

複数の不動産がある場合、一部を見落としてしまうことがあります。

- 特に、家の敷地や前の道路など、目立たない不動産の登記を忘れがち

- 登記漏れがあると、その資産は、亡くなった方の名義のまま残ってしまい、次の世代でも気づかれずに、ずっと残ってしまうことがある

精神的な負担が増す理由

家族を失った直後は、精神的なショックや体力の消耗が大きく、冷静に手続きを進めるのが難しい状況です。その中で手続きを進めると、以下のような負担がかかります。

- 複雑な手続きに追われ、気持ちの整理がつかない

- ミスや手続きの遅延が発生しやすくなり、手続きが長引く

- 家族間のトラブルが発生すると、さらに精神的負担が増加

専門家に依頼するメリット

こうした負担をなくすために、司法書士に依頼するのも一つの方法です。

家族を失った後だからこそ、無理をせずに専門家の力を借りることで、自分や家族の負担を軽減する選択肢も検討してみてください。

ノコス nocos

※2 対象期間:2004年9月~2023年12月 自社調べ

出典|nocos公式サイト

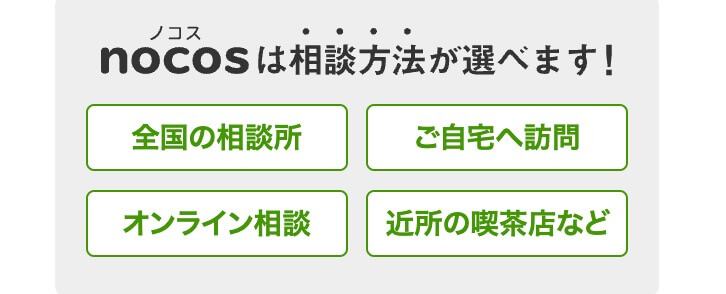

nocos(ノコス)は、全国60か所以上の直営拠点を持ち、訪問や相談所、オンライン相談など多様な方法でサービスを提供する点が魅力です。累計8万件の実績を持ち、税理士や司法書士など多数の専門家がサポートを行っています。

相談方法を選べると、忙しい人でも利用しやすいですね。

そうなんです。訪問やオンラインなど、ライフスタイルに合わせて柔軟に対応してくれるのがnocosの強みです。

料金体系は明確で一例として次のとおりです。

| プラン名 | 内容 | 料金(税込) | 備考 |

|---|---|---|---|

| シンプルプラン | 必要な手続きのみを選択可能 | 42,900円~ | 登録免許税などが別途必要 |

| 相続スタンダードプラン | 不動産の名義変更まとめてサポート | 165,000円 | 登録免許税などが別途必要 |

| 相続登記の義務化プラン | 放置年数に関わらずパッケージ価格で対応 | 165,000円 | 登録免許税などが別途必要 |

また、nocosの信頼性はメディアの露出によっても支えられています。特に、YouTube番組「稲村亜美と司法書士」では、NCPグループ代表の井上真之さんがリスナーの相続に関する疑問に答え、実用的な情報を提供し、好評を博しています。

ノコス公式ホームページではサラッと紹介していたが、YouTubeを観に行ったら169本もの動画(2024.12.13時点)が残されており、わしは驚いたぞ。

1本撮るのだって、大変なのに驚きね。

さらに、テレビ神奈川の「ニュースハーバー」への出演や、東京都23区職員の研修を担当するなど、多方面で信頼を重ねながら幅広く貢献されています。

筆者は自治体職員として、会計(適正な支払い)の審査を5年間担当していた経験からわかりますが、自治体がこのような研修を任せるのは、相当な信頼がある場合に限られます。

ひとまずサービスを確認してみたい方は資料を請求しましょう。筆者も資料を取り寄せましたが、到着までに1週間ほどかかるようです。そのため、お急ぎの方は電話で相談してください。

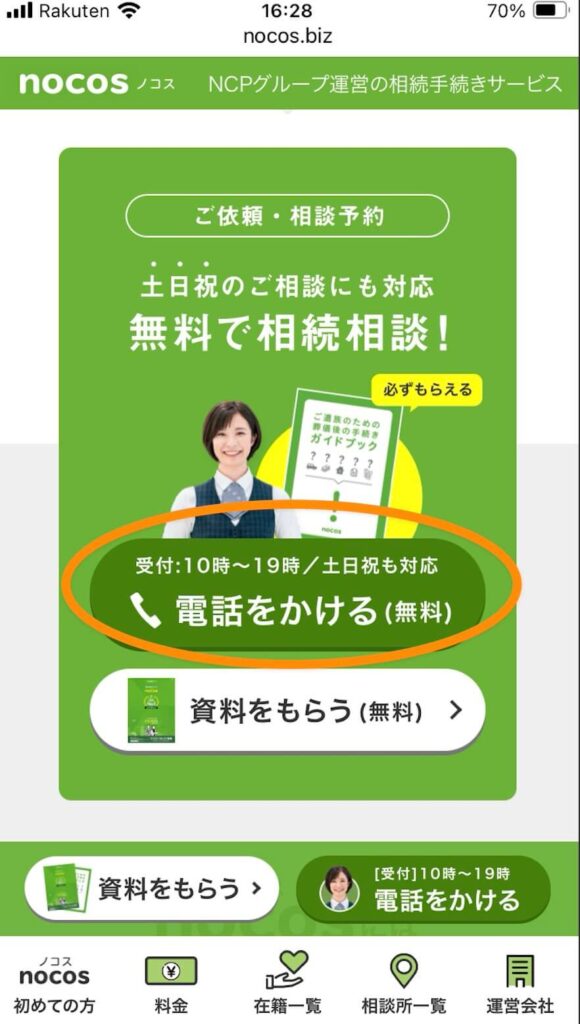

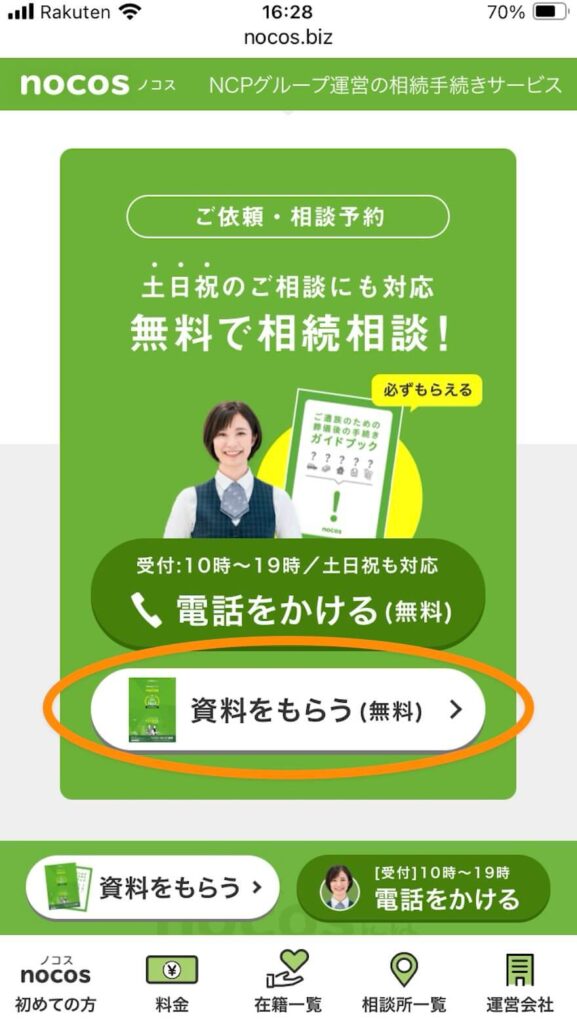

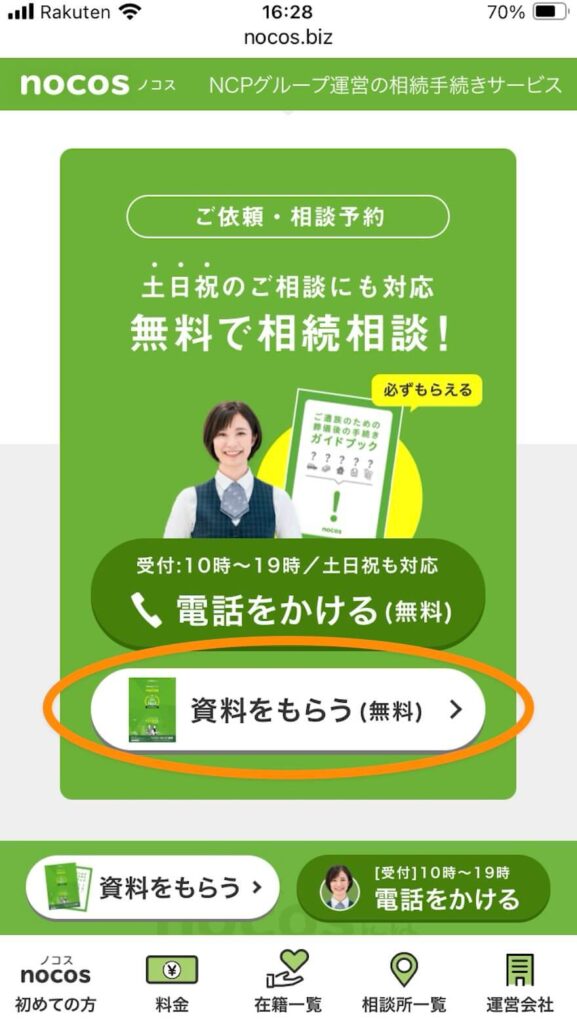

なお、電話相談も資料請求も無料で行われており、スマートフォンでの手順は次のとおり、すぐに行えます。

電話相談の手順

トップ画面が表示されたら、下に少しスクロール(画面移動)する。

「資料をもらう」、「電話をかける」のボタンが表示されるので、「電話をかける」の方をタップする。

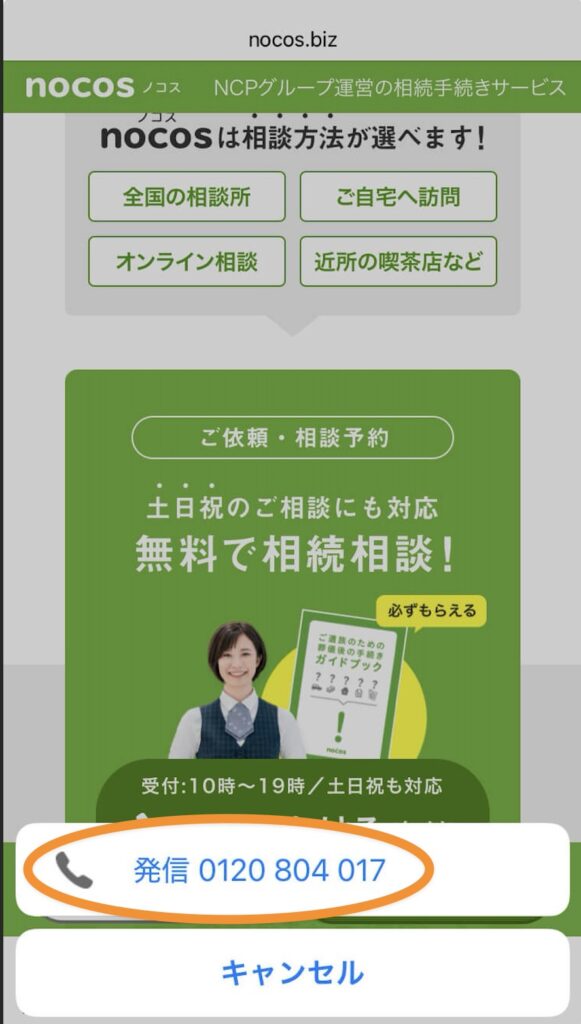

電話する

発信をタップする。

以上です。おつかれさまでした。

お電話の際は、こちらからどうぞ。

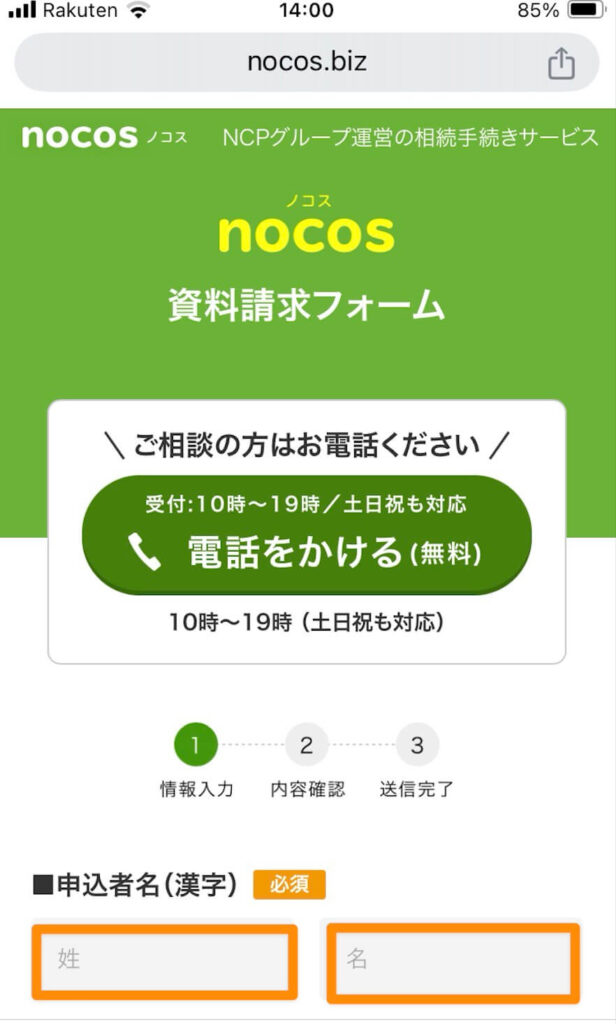

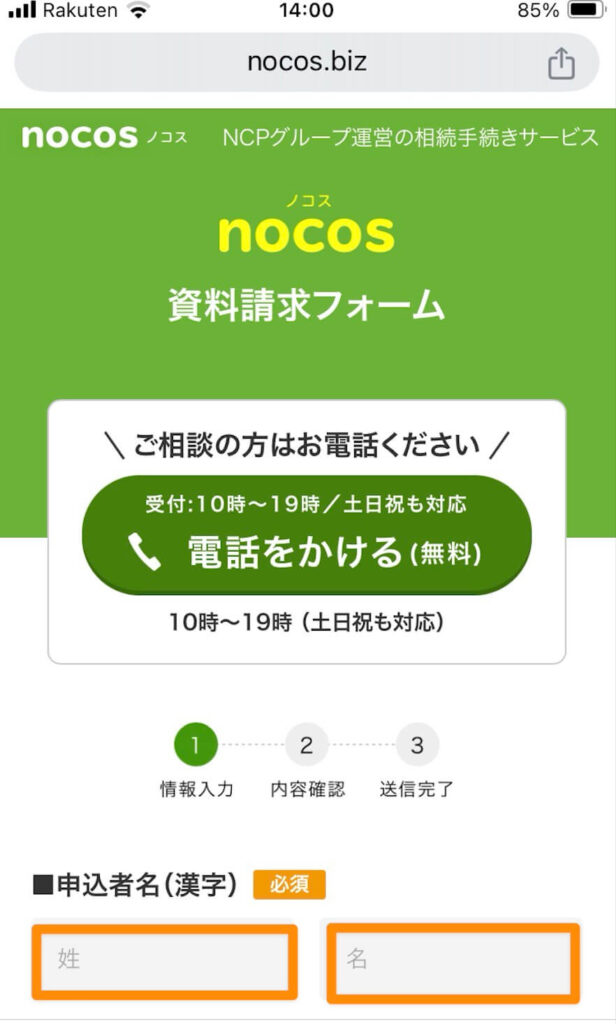

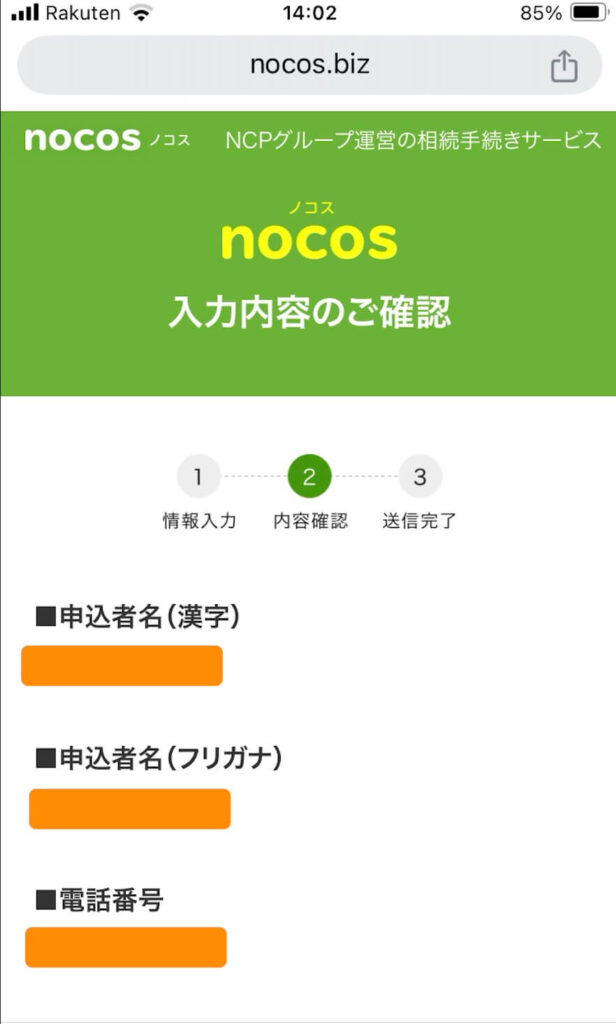

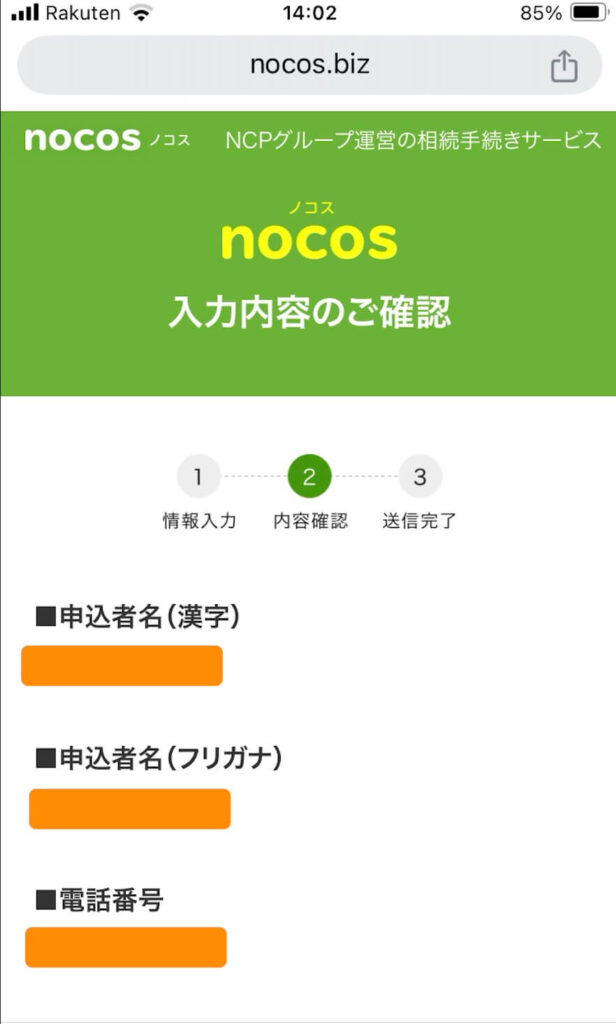

資料請求の手順

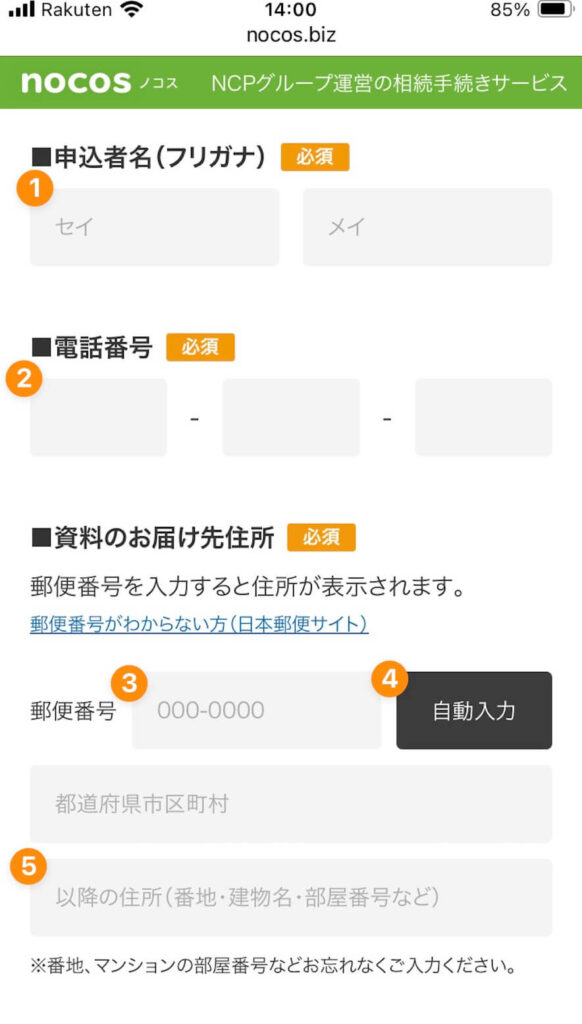

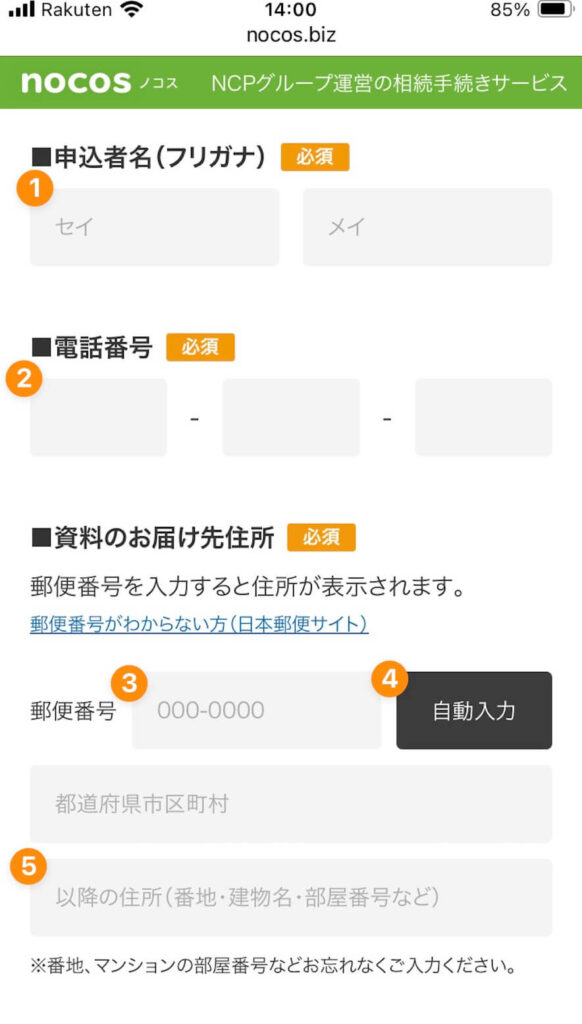

画面のコピーの関係で7つのステップに分かれてしまいましたが、3分程度で終わる簡単な手続きです。

トップ画面が表示されたら、下に少しスクロール(画面移動)する。

資料をもらう(無料)をタップする。

入力フォームに漢字で「姓」「名」を入力する。

①申込者のセイメイをカタカナで入力

②電話番号を入力

③郵便番号を入力(ハイフン無しでもOKでした。)

④「自動入力」をタップすると、市区町村まで自動入力される

⑤番地、マンションの部屋番号など忘れずに入力

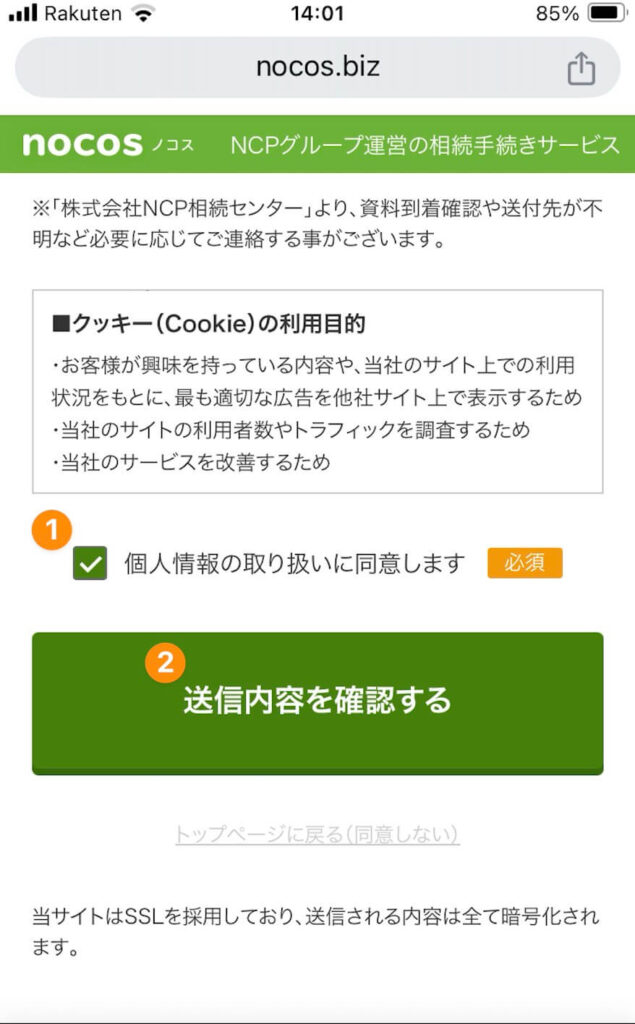

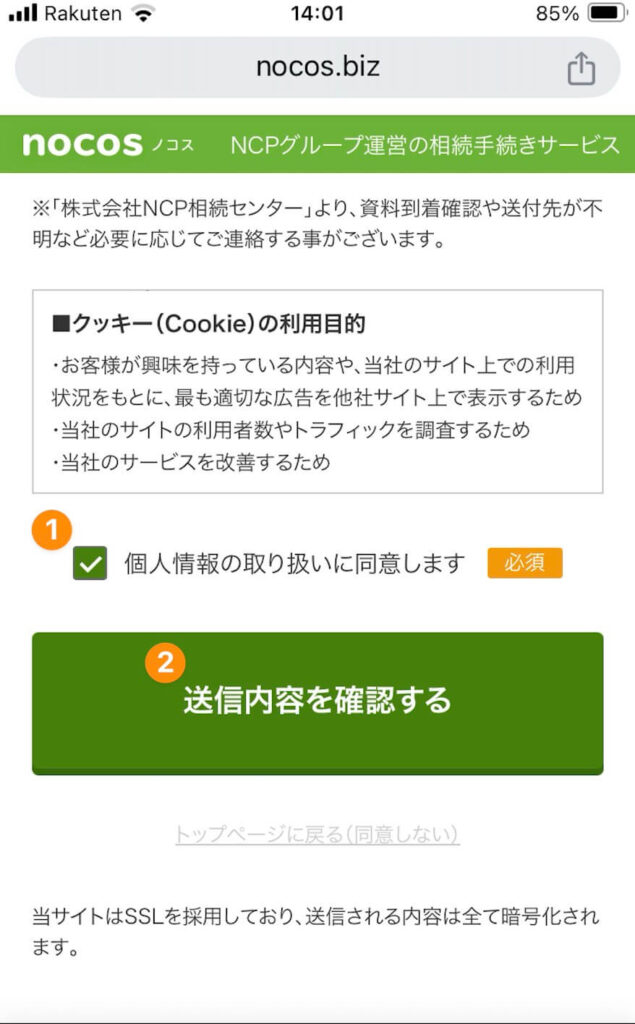

①にチェックを入れる

②「送信内容を確認する」をタップ

入力内容を確認し、下にスクロールして「送信する」をタップ

以上です。おつかれさまでした。

資料をご請求の際は、こちらからどうぞ。

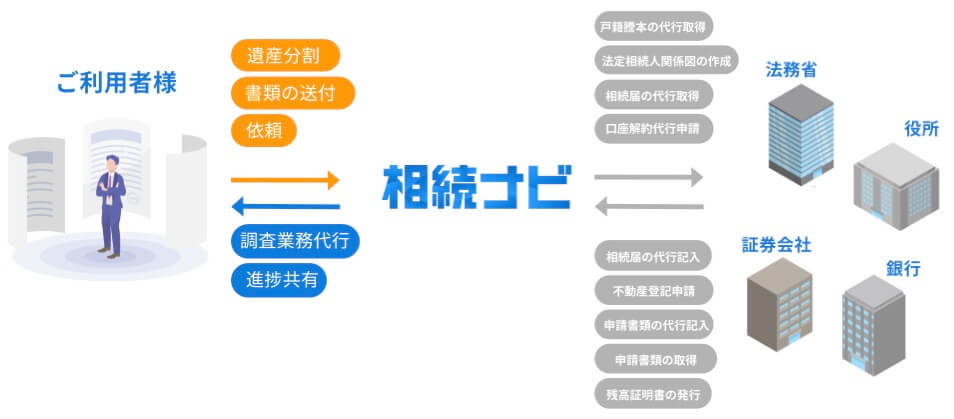

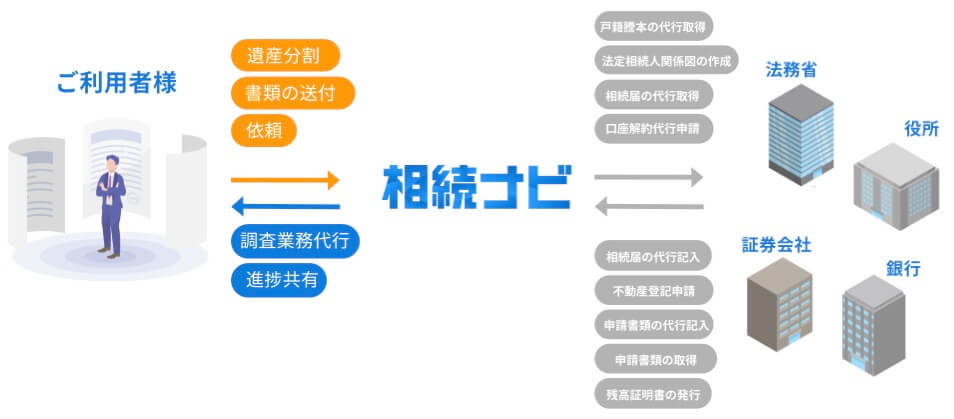

相続ナビ

相続ナビは東証プライム上場企業のベクトルグループが運営するサービスです。特徴として、すべての手続きがオンラインで完結(※)できる点が挙げられます。

※本当に自宅で相続手続きが全て完結するか?

正確には、”印鑑証明の取得と書類の送付”以外の全ての手続きが自宅で完結します。こちらの手続きも自宅付近で3分ほどで行うことが可能です。

また、相続人調査や不動産登記、預貯金口座の解約などを一括して代行し、進捗状況はマイページで確認できます。

離れて暮らす家族と簡単に進捗状況を共有できますね。

特に、相続手続きは親戚関係や人付き合いが増え、精神的にも肉体的にも負担がかかることが多いです。

手続きのため、役所や銀行を何度も行き来して、全然落ち着かないのです。

そんなとき、自宅で全てを完結できるサービスがあると助かりますよね。相続ナビなら、大切な家族との時間や故人を偲ぶための時間を確保できますよ。

対面での人間関係による摩擦がなく、遺産相続手続き全て自宅で行えるのは魅力的です。

また、このサービスは3300件以上(平成28年7月〜)の相談実績がある法律事務所の監修のもと運営されており安心感があります。料金は平均して350,000円〜(※)となっており、登録免許税などの実費が別途発生します。

※不動産だけでなく、預貯金などの遺産相続全ての名義変更を対象とした料金の平均です。

相続ナビは、忙しくて役所や金融機関に足を運ぶ時間が取れない人や、精神的に余裕がない方に適しており、大切な時間を守るための頼れるパートナーとなるサービスです。

無料会員登録で相続のプロに相談できます。

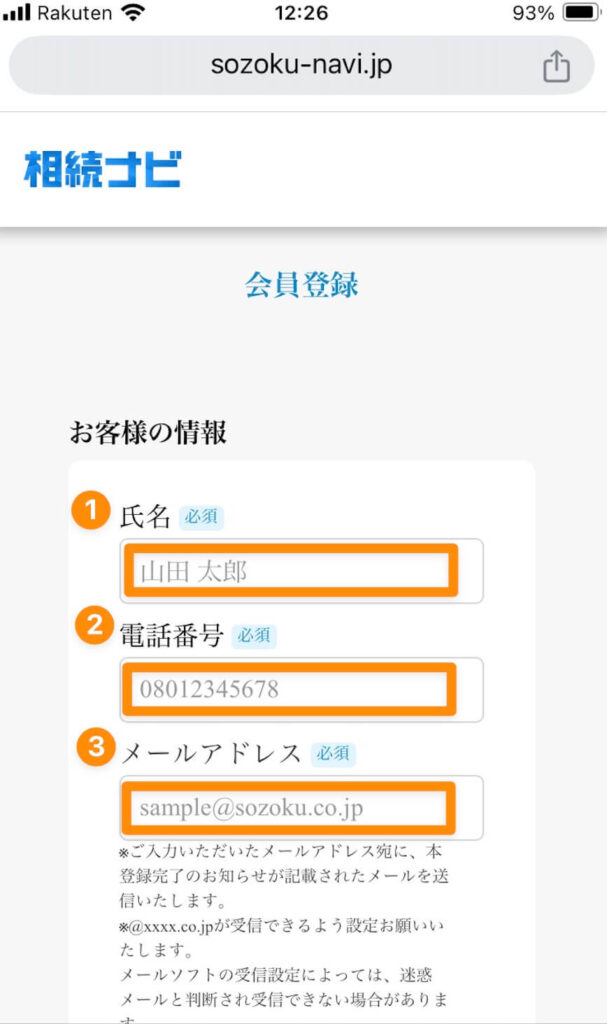

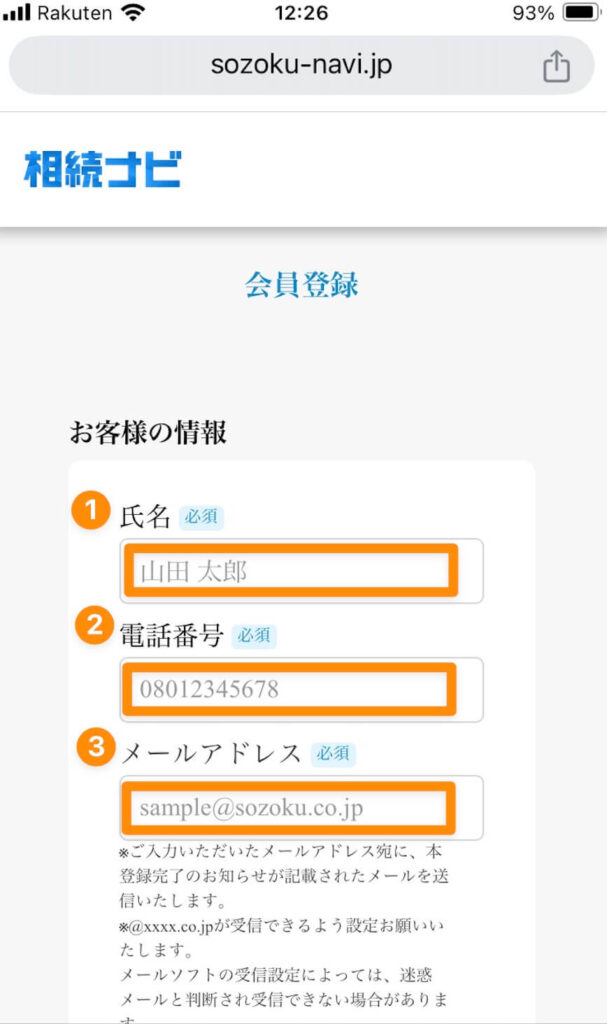

無料会員登録のスマートフォンでの操作手順は次のとおりです。3分程度で行えました。

相続ナビの公式ホームページのトップ画面を開いて、上部の「無料 会員登録」をクリックする。

上から順番に必要事項を入力する。

①氏名

②電話番号

③メールアドレス

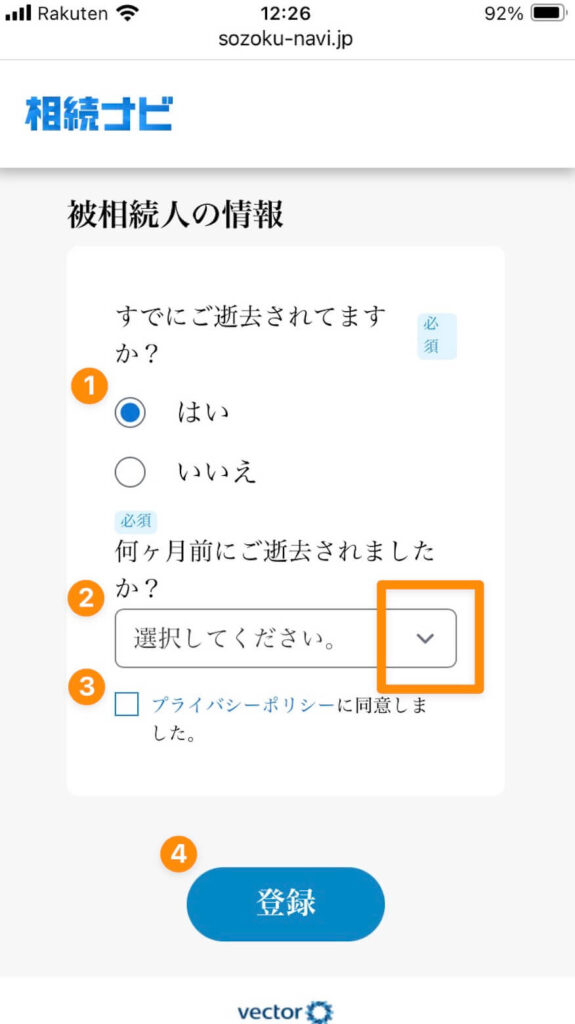

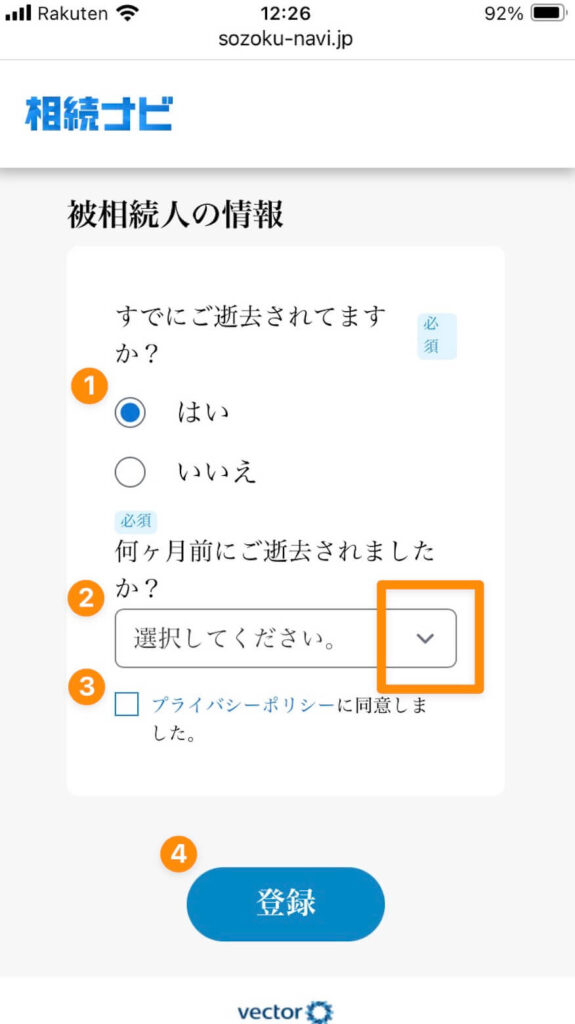

電話のつながりやすい日時をタップします。

①電話

②時間

※なお、これらの入力は必須ではありません。

①すでに亡くなっているかどうか「はい」又は「いいえ」の該当する方を選択します。

②上記①で「はい」を選んだ場合は、何ヶ月前に亡くなったかを選びます。なお①で「いいえ」を選んだ場合は入力を求められません。

③プライバシポリシーに同意しましたにチェックを入れます。

④「登録」をタップします。

※登録後に、相続ナビから本登録完了のお知らせが記載されたメールが送信されます。

※相続ナビから希望の日時等に電話がかかってきます。

以上です!おつかれさまでした。

無料登録の際は、こちらからどうぞ。

相続登記の義務化

2024年4月1日から、不動産を相続した場合、その登記が義務化されました。これは、相続によって不動産を取得した人が、その事実を知った日から3年以内に登記を申請しなければならないものです。

もし正当な理由なくこの義務を怠ると、10万円以下の過料(行政上のペナルティ)が科される場合があります。

この義務は2024年4月1日より前に相続が発生した場合でも適用されます。例えば、2020年に土地を相続してまだ登記をしていない場合、2027年3月31日までに登記を完了しなければなりません。

・2024年4月1日以降の相続では、相続した事実を知った日から3年以内に登記を行う必要がある。

・2024年4月1日より前の相続については、2027年3月31日までが期限となる。

なお、相続人が自分が相続人であることを法務局に申し出る「相続人申告登記」という簡易な手続きも新設されました。これにより、相続登記の申請義務を果たしたとみなされます。ただし、以下の留意点があります。

・権利関係を公示するものではないため、相続した不動産を売却したり、抵当権の設定をしたりするような場合には、別途、相続登記をする必要がある。

・遺産分割に基づく相続登記の義務は履行できない。

すぐに遺産分割や相続登記をすることが難しい場合などに活用されるものとなっており、いずれは、相続登記を行う必要があることに注意しましょう。

その他の注意事項

お疲れさまです。この記事も、寂しいですが終盤を迎えました。

ここでは、これまで扱ってこなかった注意点に触れていきます。

✔︎注意事項

・不動産の名義は変わらない

・口座の凍結

・不動産所在地と異なる地域にお住まいの方は注意

不動産の名義は変わらない

役所で固定資産税の手続きをしても、登記の名義は変更されません。これも資産税課に多く寄せられる問い合わせの1つです。

そうなのね。市役所に言えば全てが変わると思ってました。

固定資産税の手続きは土地や家屋が所在する役所、登記申請は対象不動産を管轄する法務局で行われますよ!

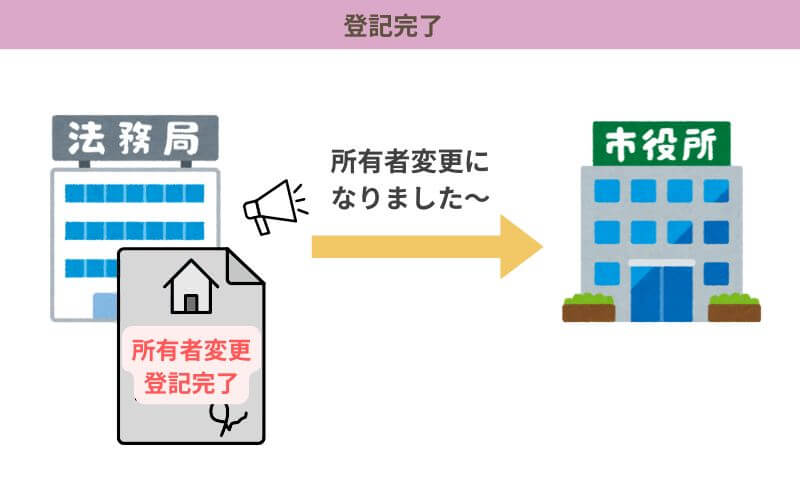

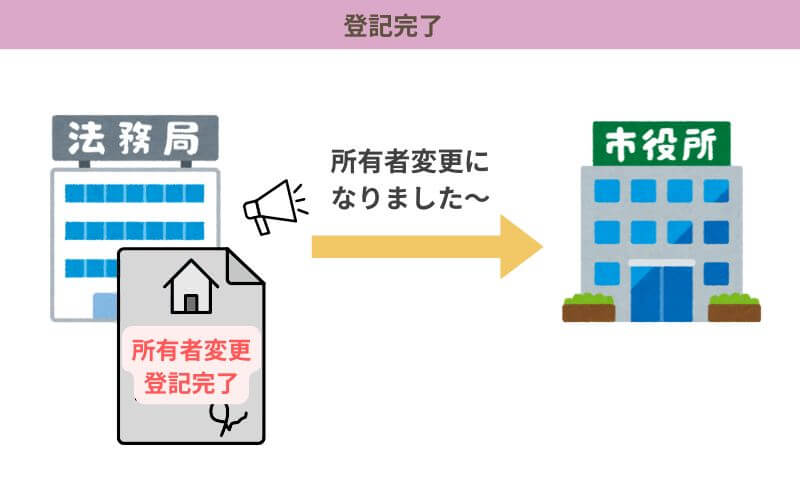

役所で固定資産税の手続きをしても法務局の登記には影響しないのですが、法務局で登記されると、法務局から役所に登記された旨の通知がされます。この通知を登記済通知といいます。

そうか!登記してしまえば、資産税課では登記済通知により現所有者(誰が相続したか)がわかるので、申告書を提出しなくてもよいのですね。

はい、一般的にはそうなります。

点と点が線でつながりましたね!

口座の凍結

う〜む。わしは気がかりなことがあってのぉ。

口座振替で固定資産税を納めていたのじゃが、亡くなっちゃったから口座が凍結されてどうなるものかと。

はい、お見込みのとおり、凍結になっていて固定資産税の振替ができませんでしたので、口座振替不能通知をえいきちさん宛てにお送りしました。

一般的には、収納担当(納税課)から相続人の方に口座振替不能通知というハガキが送られます。「口座振替ができませんでしたので、このハガキを使って支払ってください」というものです。

このような場合の宛先としても、現所有者(相続代表者)申告書が活用されます。

なるほど!先日、役所で私が現所有者(相続代表者)であることを報告したので、私宛てにハガキが無事に届いたのですね。

はい、そのとおりです。えいきちさん名義の固定資産税に関する連絡事項が発生した際にも役立てています。

このように、相続人の方々の協力のおかげで、役所では円滑な事務がなされています。

なお、役所が電話で口座情報をお尋ねすることはありません。不審な電話があった場合は、絶対に情報を伝えず、速やかに役所や警察に相談してください。十分ご注意ください。

不動産所在地と異なる地域にお住まいの方は注意

あれっ、沖縄の役場から、口座振替不能通知と現所有者申告書が届いている。

居住地とは異なる市町村などに土地や家屋を所有している場合、その自治体が亡くなった事実を把握していないことがよくあります。

相続人の立場としては、家族が亡くなって大変な時期ですので、他の場所に所有している土地や家屋のことまで気が回らず、現所有者申告書を提出していないこともあるのではないでしょうか。

たとえ、申告し忘れた場合であっても次のようなときに、自治体が気づくことがあります。

・口座が凍結されて固定資産税の口座振替ができなかったとき

・亡くなった方宛てに新しい年度の納税通知書を送ったが、届かずに、自治体に戻ってきたとき

このようなタイミングで自治体が気がつけば、調査して、相続人の方に通知が行くでしょう。沖縄の役場では、こういったタイミングで気がついて、キクに通知したのですね。

しかし、固定資産の評価額が低くて(田、畑、山林など)、固定資産税が課税されずに、自治体で気がつくチャンスがなく、そのままずっと、たけぞう名義の資産として残ってしまうことも考えられます。

読者の皆さんは、ここで学びましたので、他の地域の固定資産のことも頭の片隅に入れ、必要な手続き(現所有者申告書の提出など)をしましょう。

まとめ

ほっほっほ。名義変更の手続きはきちんとできたかのぉ。

キク、あの世から見守っとるぞ〜。君といつまでも。

あれっ、今、たけぞうさんの声が聞こえたような・・・?

最後までお読みいただき、ありがとうございました。

この記事が、相続や固定資産税の手続きに関する負担を和らげる一助となれば幸甚です。

あなたの心が穏やかで、安らぎに包まれる時間を過ごされますように、心よりお祈り申し上げます。よろしければエンディングソングもお聴きください。

歌唱は風芦梨(フロリ)さんです。YouTubeチャンネルFloriPanda’s Songで懐かしい楽曲のカバーを公開中。2015年4月から2021年8月まで活動を休止していましたが、現在は再び素敵な歌声でファンを楽しませています。代表曲に「泣かないで 舘ひろし ’84 Cover」や「Cover By Flori 鎌倉物語 ~1985~」が挙げられます。

フロリさんは、特に40代以上の世代から熱い支持を集めています。この世代は親の相続に直面する時期にある方もおり、ブログの読者層と重なりやすいため、エンディングで使わせていただきました。司法書士の方も40代、50代が多いですね。よろしければ仕事の合間にぜひお聴きください。

それでは、これからも相続と固定資産税について、記事を書いていきますので、よろしくお願いします。パジャ丸でした。

法務省:不動産を相続した方へ ~相続登記・遺産分割を進めましょう~

(書籍)固定資産税実務提要

(書籍)令和6年度版 要説固定資産税 固定資産税務研究会 編

(書籍)税 2024年3月号 ぎょうせい

(書籍)自治体職員のための固定資産税の課税実務 Q&A 第一法規

Q &A

- 固定資産税の名義人が死亡したら手続きはどうすればいいの?

-

固定資産税の名義人が死亡した場合は、現所有者申告書を役所に提出します。なお、相続登記を行えば法務局から役所に所有者の変更が通知されるため、現所有者申告書の提出が不要となる場合があります。

- 現所有者申告書を提出しないとどうなるの?

-

現所有者申告書を提出しない場合、税法や条例に基づき10万円以下の過料が科される可能性があります。また、亡くなった方宛てに納税通知書が届くことが重なって、結果とし、5年分の課税が遡って行われることも、ごく稀なケースとしては考えられます。

- 登記手続きは誰に依頼すればよい?

-

不動産の登記手続きは司法書士の独占業務となっているため、司法書士に依頼しましょう。手続きを専門家に任せることで手間が省けるだけでなく、安心して登記を進めることができます。自分で司法書士を探すのが難しい場合は、相続ナビやノコス(nocos)などのサービスを利用するのもよいでしょう。

- 相続登記の義務化とは?

-

2024年4月1日から、不動産を相続した場合の登記が義務化されました。この義務は相続を知った日から3年以内に登記を完了しなければならないというものです。正当な理由なく登記を怠ると、10万円以下の過料が科されることがあるため注意が必要です。

- 固定資産税の手続きを役所で行えば登記も変更される?

-

役所で固定資産税の手続きを行っても、不動産の登記名義は変更されません。固定資産税の手続きは対象不動産の所在する役所で行われますが、登記の変更は管轄する法務局での手続きが必要です。

- 手続きの負担を減らすためのポイントは?

-

まずは、現所有者申告書を役所に提出して納税通知書の宛先を変更することが大切です。また、早めに相続登記を済ませることで登記義務と税の名義変更が一度に解決し、手続きがスムーズになります。